二手房贷款和新房贷款利率一样吗_买二手房和新房利率一样吗

1.二手房和一手房利率一样吗

二手房利率和新房利率一样吗

一样的,新房和二手房,执行相同的利率标准。目前房贷基本年利率是:6.15%(年限五年以上),6%(年限五年以下),银行会根据申请人条件给予相应的折扣优惠。

房贷,也被称为房屋抵押。

房贷,是由购房者向银行填报房屋抵押的申请,并提供合法文件如、收入证明、房屋买卖合同、担保书等所规定必须提交的证明文件,

银行经过审查合格,向购房者承诺发放,并根据购房者提供的房屋买卖合同和银行与购房者所订立的抵押合同。

办理房地产抵押登记和公证,银行在合同规定的期限内把所贷出的资金直接划入售房单位在该行的帐户上。

住房

个人住房是指银行向借款人发放的用于购买自用普通住房的。借款人申请个人住房时必须提供担保。个人住房主要有委托、自营和组合三种。委托

个人住房委托指银行根据住房公积金管理部门的委托,以住房公积金存款为资金来源,按规定的要求向购买普通住房的个人发放的。也称公积金。

自营

个人住房自营是以银行信贷资金为来源向购房者个人发放的。也称商业性个人住房,各银行的名称也不一样,建设银行称为个人住房,工商银行和农业银行称为个人住房担保。

组合

个人住房组合指以住房公积金存款和信贷资金为来源向同一借款人发放的用于购买自用普通住房的,是个人住房委托和自营的组合。此外,还有住房储蓄和按揭等。

房贷还款方式:等额本金、等额本息、双周供等;

额度:在通过银行审核后,可以房产值的8成。

房贷首付:首套房按揭需要首付3成,二套房需要首付5成。

年限:一手房年限为30年,二手房是20年,同时年限加上申请人年龄不得超过70周岁。

利率:首套房基准利率5年期以上是6.55%,二套房利率在基准利率上上浮1.1倍,即7.26%。

方式

房屋的方式有三种,分别是银行商业、公积金、组合。

担保费

一般银行为了规避房贷风险,需要借款人提供有足够代偿能力的法人、其他经济组织或自然人的担保证明。如果能找到愿意提供担保并且有经济实力的朋友或亲人,那么可以由他们为银行出具一份愿意担保的书面文件和资信证明。如果不能,则需要到专业的担保公司那里,由他们提供担保,这时所支付的费用就是房贷担保费。

申请资料

1、借款人的有效、户口簿;

2、婚姻状况证明,未婚的需提供未婚证、已离婚的需出具民事调解书或离婚证(注明离异后未再婚);

3、已婚需提供配偶的有效、户口簿及结婚证;

4、借款人的收入证明(连续半年的工资收入证明或纳税凭证当地);

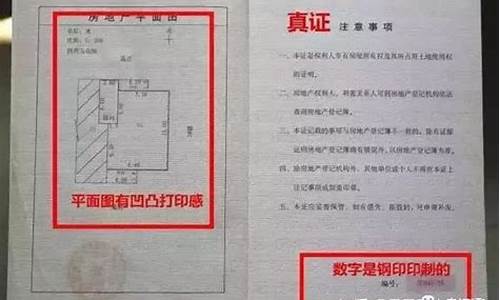

5、房产的产权证;

6、担保人(需要提供、户口本、结(未)婚证等)

二手房的银行利率是不是比新房的高?

是的。

对购买第二套住房的家庭,首付款比例不得低于60%,利率不得低于基准利率的1.1倍;对购买第三套及以上住房的,首付款比例和利率应大幅度提高,具体由商业银行根据风险管理原则自主确定。

全国性商业银行法人制定的计、结息规则和存业务的计息方法,报中国人民银行总行备案并告知客户;区域性商业银行和城市信用社法人报人民银行分行、省会(首府)城市中心支行备案并告知客户;

农村信用社县联社法人可根据所在县农村信用社的实际情况制定计、结息规则和存业务的计息方法,报人民银行分行、省会(首府)城市中心支行备案,并由农村信用社法人告知客户。

扩展资料:

有下列情形之一的,人应对借款人执行第二套(及以上)差别化住房信贷政策:

1、借款人首次申请利用购买住房,如在拟购房所在地房屋登记信息系统(含预售合同登记备案系统,下同)中其家庭已登记有一套(及以上)成套住房的;

2、借款人已利用购买过一套(及以上)住房,又申请购买住房的;

对能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房的,人按本通知第三条执行差别化住房信贷政策。

二手房和一手房利率一样吗

一样。

房贷利率并不根据客户购买的是新房还是二手房来定,主要是看客户申请的房贷是哪种类型。

如果申请的是个人商业性住房,那就是以最近一个月相应期限的LPR为定价基准加点形成。如果申请的是个人住房公积金,那执行的就是央行基准利率。二手房房贷和新房房贷的区别主要体现在期限上,毕竟二手房房龄一般都比新房要老,所以可贷期限可能也会短一些。

银行对于二手房的利率和新房的利率其实并没有什么明确的规定,银行并没有说二手房的利率一定要高于或者低于新房利率,二者可能会一样,也可能不一样。房贷利率其实主要看的是借款人的综合资质、当地推行的政策以及市场状况等等。还有,去不同的银行办理房贷,房贷利率也可能会有所不同。

不过一般情况下,二手房的利率都要高于新房的利率,这是因为新房通常能享受到的利率优惠会多一些,且二手房利率往往上浮幅度会大一些。

而客户签订合同时约定的房贷利率是多少,也并不意味着在以后的期限内,房贷利率一直都是那么多。房贷利率并非一成不变,因为房贷通常都是有重定价周期的,待重定价日一到,房贷利率就会重新计算。

银行买房流程是什么

1、首先我们可以到多个银行了解其对住房的条件,需要准备哪些材料、的额度、利率、优惠等方面的信息。大家可以选择住房更优惠的银行申请买房。然后我们根据银行的要求准备好购房合同、首付款的凭证、、收入证明等相关资料,并且到银行的网点申请办理住房。

2、银行会对申请人的资料进行审核,银行审核通过之后,申请人需要和银行签订借款合同,并且办理好保险,因为银行为例防范风险,会要求人购房人寿、财产保险,将银行列为第一受益人。接下来申请人到房管局办理好过户手续,并且进行房屋抵押登记,领取他项权证等相关证件。

3、最后申请者将他项权证交给对应银行,并且在银行开立专门的还款账户,签订授权书。银行在收到他项权证之后,会按照合同约定放款。申请人每月按时偿还本息,在履行期间不能中断保险。等到还清之后,大家不要忘了办理取消抵押登记手续和解除房贷保险手续。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。